Global Emerging

Markets

Equity

Auf den Wandel der Emerging Markets und die langfristigen Gewinner bauen

Gründe für ein Investment

Overview

Wir verwenden einen langfristigen Ansatz, um die Gewinner des strukturellen Wandels in den Schwellenländern zu identifizieren: hochwertige, effiziente und nachhaltige Unternehmen.

Was spricht für den Global Emerging Markets Equity?

Anleger in lokalen Schwellenmärkten haben in der Regel einen Zeithorizont von sechs bis 12 Monaten und orientieren sich daher stärker an Nachrichten, Quartalsergebnissen und kurzfristigen Katalysatoren. Infolgedessen können Unternehmen aufgrund vorübergehender Probleme falsch bewertet sein. Dies kann Chancen für Anleger eröffnen, die einen langfristigen Fokus aufbringen können. Wir sind genau wie die Unternehmensleitungen langfristig orientiert.

Wir versuchen, von der kurzfristigen Schwäche qualitativ hochwertiger Unternehmen oder von Fehlbewertungen bei durchschnittlichen Unternehmen zu profitieren. Obwohl das Portfolio heute in qualitativ hochwertigen Aktien mit Schwerpunkt auf Wachstum positioniert ist, sind wir weder auf Wachstum noch auf Substanz ausgerichtet. Das bedeutet, dass wir die Flexibilität haben, dort zu investieren, wo sich unseres Erachtens die besten Gelegenheiten bieten.

Wie wir investieren

We apply an integrated bottom-up and top-down fundamental approach. Key to generating alpha is our ability to identify ‘quality’ businesses trading at attractive valuations. We believe this approach can lead to outperformance in most market conditions given our focus on fundamentals within a top-down framework.

Our blended strategy seeks to take advantage of short-term weakness in high-quality companies and mispricing in average companies. We search for stocks trading at a significant discount to our assessment of their intrinsic value. The portfolio manager will also maintain a margin of safety both in terms of quality and price.

ESG analysis and engagement are integrated into our bottom-up approach through the inclusion of ESG considerations in our research process. We also employ best-in-class engagement at the company and country level for a comprehensive view of both risks and opportunities.

Anlagephilosophie

Unsere Überzeugungen:

- Strukturelle Veränderungen in der Weltwirtschaft verändern die Schwellenmärkte.

- Die Gewinner, die aus diesem Wandel hervorgehen, werden effiziente und nachhaltige Unternehmen sein.

- Dies ist ein langfristiger Trend, der einen langfristigen Ansatz erfordert.

- Qualitätsunternehmen, die in Ländern mit wachstumsfördernden Bedingungen zu attraktiven Bewertungen gehandelt werden, bieten die besten Anlagemöglichkeiten.

- Investitionen in Unternehmen von geringerer Qualität, die deutlich unterbewertet sind, können ein Katalysator für die Realisierung von Wert sein.

- Der beste Weg, einen Mehrwert für Investoren zu schaffen, ist ein Prozess, der Top-Down-Analysen mit einer fundamentalen Bottom-Up-Titelauswahl verbindet, ergänzt durch ESG-Analysen und Engagement.

Anlageprozess

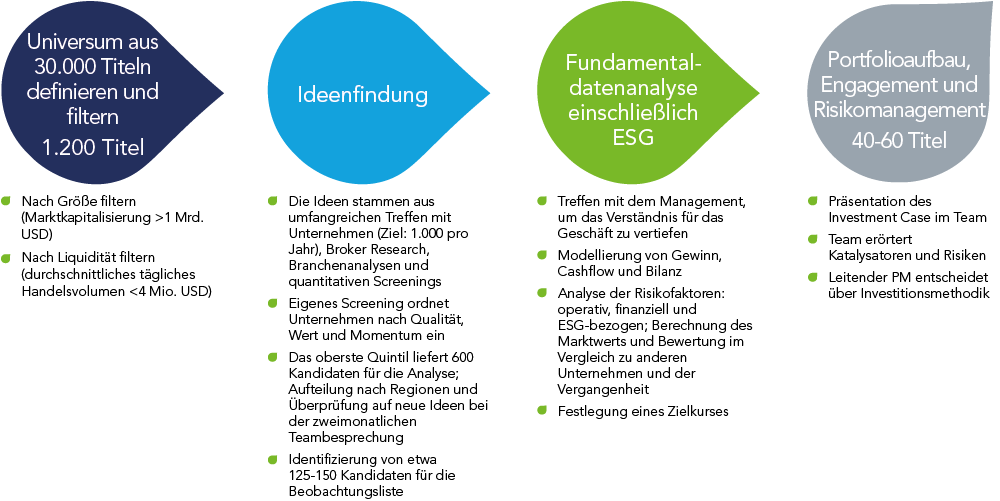

Bei der Ideenfindung ziehen wir eine Vielzahl von Quellen heran, darunter Treffen mit der Unternehmensleitung, unser globales Kontaktnetzwerk, Brokerresearch, Branchenanalysen und quantitative Screenings.

Anhand eines proprietären quantitativen Modells werden Unternehmen nach den Faktoren Bewertung, Qualität und Momentum bewertet. Im Rahmen dieses Screenings erhalten Qualitätsunternehmen mit stabiler Aktionärsbasis und einem starken Managementteam gute Bewertungen (Scores). Wir identifizieren ca. 200 Unternehmen, die auf unsere Watchlist kommen.

Wir achten besonders auf die folgenden Anlagekriterien:

Qualität | Substanz mit Katalysatoren | Sicherheitsmarge |

|---|---|---|

Strukturelle Treiber | Vermeidung von nicht nachhaltigen Sparten | Bewährte Geschäftsmodelle |

Moats (wirtschaftliche Wallgräben)/wehrhaftes Geschäft | Strukturelle Treiber | Starke Bilanz |

Hohe Eigenkapitalrendite | Moats (wirtschaftliche Wallgräben)/wehrhaftes Geschäft | Gute Governance |

Beständige und sich verbessernde Umsätze und Gewinne | Hoher Abschlag gegenüber dem inneren Wert | Angemessenes KGV mit starker oder sich verbessernder Eigenkapitalrendite |

Verbesserung von Umsatz, Margen und Cashflow-Generierung | Niedrige Kurs-Gewinn-Wachstums-Verhältnisse | |

Stabile/sich verbessernde Regulierung | Ein sich verbessernder Zyklus oder zumindest der Tiefpunkt eines Zyklus |

We seek to establish a company’s financial health and long-term prospects. We model financial forecasts (one- and five-year earnings), cash flow and balance sheet. We combine this with the analysis of operational, financial and ESG risk factors to estimate the intrinsic value of the company.

We believe concentrated portfolios are best equipped to maximise risk-adjusted returns. Typically, we hold 50-75 companies in a portfolio, with the top 20 holdings accounting for more than 40% of the portfolio.

Team

Christopher Clube

Sr. Investment Analyst/Portfolio Manager

Vivek Bhutoria, CFA

Sr. Investment Analyst/Portfolio Manager

Kunjal Gala

Head of Global Emerging Markets

Produktinformationen

Aktuelle Wertentwicklung und wichtige Informationen – einschließlich Kurse, Factsheets, wesentliche Fakten, Kennziffern und Bewertungen